«Circular BE sobre contratos bancarios». Fecha publicación: 8 julio 2012.

Tabla de contenidos

Contratos bancarios

El Banco de España acaba de aprobar una nueva Circular* que pretende controlar más a las entidades de crédito (bancos, cooperativas de crédito y otras) obligándolas a dar más información previa a sus clientes (consumidores de a pie o comunidades de bienes) antes de contratar y durante la vida de los productos contratados.

Deber de información previa

Deberán informar sobre los tipos de interés y comisiones que les serán de aplicación. Y quedan obligadas a ser más responsables en la concesión de créditos para evitar males mayores a los consumidores si se tuercen las cosas.

Antes de contratar con un cliente, las entidades facilitarán nos deberán informar de las consecuencias de los productos que contratemos.

Ejemplos de productos son los préstamos, créditos, productos o servicios bancarios con riesgos especiales, como, por ejemplo, el de una remuneración nula.

La comunicación incluirá datos que permitan al cliente entender el modo de cálculo de las cuotas y de otros posibles costes o penalizaciones. También una clara descripción de las obligaciones asumidas por el cliente y de las consecuencias derivadas de su incumplimiento y cuando haya avalistas, estos deberán ser informados detalladamente del contenido de sus obligaciones y de las responsabilidades que asumen.

Deber de diligencia

Las entidades deberán extremar la diligencia en las explicaciones que se han de facilitar al cliente al que se ofrezcan.

El fin de que este pueda comprender las características del producto. Y que sea capaz de adoptar una decisión informada y evaluar, de acuerdo con sus conocimientos y experiencia, la adecuación del producto ofrecido a sus intereses.

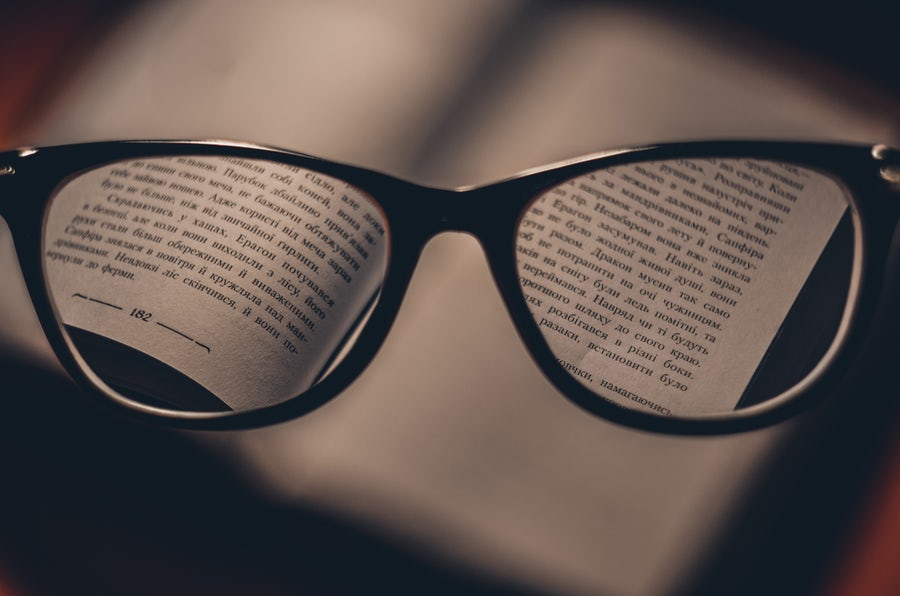

Esta información se deberá entregar por escrito (la letra tendrá un tamaño «apropiado para facilitar su lectura«. En todo caso no podrá tener una altura inferior a dos milímetros). También deberá publicarse en un lugar destacado que llame la atención del público de las oficinas bancarias y en su página web.

Lo más destacado

La novedad, en línea con la norma actual de crédito al consumo y de servicios de pago, es la obligación de las entidades de crédito de facilitar al cliente, de forma gratuita, determinada información precontractual.

Esta información sirve para que podamos tomar decisiones informadas sobre un servicio bancario y comparar ofertas similares de otros bancos.

Esta información mínima, que por primera vez alcanza a las operaciones de depósito, deberá ser clara, suficiente y objetiva, y habrá de entregarse con la debida antelación. Y en todo caso antes de que el cliente quede vinculado por un contrato u oferta.

Así, antes de prestar cualquier servicio bancario, las entidades indicarán al cliente el importe de todas las comisiones y gastos que se le adeudarán y, después de ello, le ofrecerán la posibilidad de desistir de la operación.

Tamaño mínimo letra

Igualmente, se ha establecido un tamaño mínimo que deberá tener la letra que se utilice en cualquier documento de información precontractual o contractual, con el fin de garantizar que toda ella resulte fácilmente legible para cualquier cliente bancario (2 mm).

También destaca de esta Circular la información que las entidades deben poner a disposición del público sobre tipos de interés y comisiones. Esto en sustitución de las actuales declaraciones del tipo preferencial y de los tipos orientativos para otras operaciones activas, y de los folletos de tarifas máximas de comisiones.

Tipos de interés

A partir de ahora, los bancos deberán poner a disposición de los clientes, en un formato único homologado por el Banco de España, los tipos de interés habitualmente aplicados a los servicios que prestan con mayor frecuencia, así como las comisiones habitualmente percibidas, también en el caso de los servicios que prestan con mayor frecuencia.

De paso, el Banco de España dispondrá de datos facilitados por las entidades financieras que le permitirán valorar y comparar la política de precios de las entidades.

Operaciones bancarias complejas

En tercer lugar, se recoge por escrito el alcance de las explicaciones que los bancos deberán facilitar a los clientes en el caso de operaciones bancarias más complejas de lo normal o con riesgos particulares.

En cuarto lugar, las entidades de crédito deberán entregarnos, con independencia de que lo solicitemos o no, un contrato en el que se formalicen los servicios a contratar. Y en cada liquidación de intereses o comisiones que nos cobren un documento de liquidación con un contenido mínimo explicativo.

Los bancos nos deberán remitir anualmente, durante el mes de enero de cada año, una comunicación (modelo a determinar por el Banco de España) en la que, de manera completa y detallada, se recogerán las comisiones y gastos devengados y tipos de interés efectivamente aplicados a cada servicio bancario prestado al cliente durante el año anterior (Anexo 5 de esta Circular).

Préstamo responsable

Se desarrolla un nuevo concepto de “préstamo responsable”, mediante una mayor información puesta activamente, a disposición de los potenciales prestatarios.

Y la exigencia de prudencia a los prestamistas a la hora de conceder financiación con el objeto de

«minimizar los riesgos que dicha actividad puede entrañar para las propias entidades y el sistema financiero en su conjunto, por un lado, y para la clientela, por otro«.

TAE y tipos de interés oficiales mejor calculados

La Orden establece los elementos que deberán incluirse en el cálculo de la TAE, para todo tipo de operaciones bancarias sencillas y más complejas.

Por ejemplo, en los «descubiertos tácitos en los supuestos de retribución en especie» o en «los instrumentos híbridos con garantía de devolución del principal».

Además se fija la forma de cálculo de los tipos de interés oficiales y los índices y tipos de referencia que deben utilizarse en la determinación del valor de mercado de los préstamos hipotecarios que se cancelan anticipadamente.

Normativa interesante

Es normativa relacionada con esta Circular de menos a más reciente:

- Ley 26/1988, de 29 de julio, sobre Disciplina e Intervención de las Entidades de Crédito (faculta al ministro de Economía a someter a los bancos a obligaciones específicas aplicables a sus contratos con los consumidores), con la finalidad de proteger los legítimos intereses de los clientes de las entidades de crédito.

- Orden de 12 de diciembre de 1989, sobre tipos de interés y comisiones, normas de actuación, información a clientes y publicidad de las entidades de crédito.

- Circular del Banco de España 8/1990, de 7 de septiembre, a entidades de crédito, sobre transparencia de las operaciones y protección de la clientela (desarolla la Orden de 12/12/1989 anterior). Queda derogada por la presente Circular.

- Orden EHA/1608/2010, de 14 de junio, sobre transparencia de las condiciones y requisitos de información aplicables a los servicios de pago.

- Ley 2/2011, de 4 de marzo, de Economía Sostenible (dice que la responsabilidad en la concesión de préstamos a los consumidores es de las entidades de crédito, quienes están obligadas a estudiar la solvencia de sus clientes y faculta al ministro de Economía y Hacienda para que “apruebe las normas necesarias para garantizar el adecuado nivel de protección de los usuarios de servicios financieros en sus relaciones con las entidades de crédito”).

- Orden EHA/2899/2011, de 28 de octubre, de transparencia y protección del cliente de servicios bancarios

* Circular 5/2012, de 27 de junio, del Banco de España, a entidades de crédito y proveedores de servicios de pago, sobre transparencia de los servicios bancarios y responsabilidad en la concesión de préstamos (BOE de 6 de julio de 2012).