En los tiempos que corren, con el Euribor todavía por los suelos, comprar una vivienda si tienes la capacidad financiera para pagarla sigue siendo una opción interesante frente al alquiler. Pero, ¿qué hipoteca elegir, una a tipo de interés variable o es mejor el fijo? ¿Y con qué banco me interesa más «casarme» los próximos 20 años? Para responder a todas estas preguntas se ha creado el comparador de hipotecas Hipotecalowcost.com. En este post veremos cómo funciona.

Tabla de contenidos

Qué es un comparador de productos financieros

Como ya te lo imaginas, un comparador de cualquier servicio financiero es una aplicación web que te permite poder comparar una determinada categoría de productos (seguros, depósitos bancarios, tarjetas de crédito, hipotecas baratas, etc.). Entre las características de este tipo de páginas web destacan:

-Lo más importante de un comparador es que sea lo más completo posible. Es decir, que abarque en su parrilla a la mayoría de las entidades que ofrecen el servicio o producto comparado. Ahora bien, eso no quiere decir que estén todas las que son ni que sean todas las que aparecen en la página de resultados del comparador. Si una empresa no quiere participar en la comparativa, nadie la puede obligar a colaborar con el comparador.

–Imparcialidad: otro aspecto que se espera de un comparador de servicios financieros es que sea neutral. Es decir, que compare «peras con peras, y manzanas con manzanas». Entre otras cosas porque si no, estaría incurriendo en publicidad desleal por distorsionar la realidad. La ley (artículo 6 de la Ley 34/1988, de 11 de noviembre, General de Publicidad), dice que es publicidad desleal:

Aquélla que por su contenido, forma de presentación o difusión provoca el descrédito, denigración o menosprecio directo o indirecto de una persona, empresa o de sus productos, servicios o actividades

-El tercer punto importante de un comparador de servicios financieros, es que sea gratuito para el usuario. Y esto es así porque la forma de financiarse de estos comparadores es por medio de una comisión por parte del servicio finalmente elegido por el usuario de entre los posibles. Por tanto, no deben cobrarte nada por hacer su cometido: comparar a empresas competidoras y ayudarte a elegir.

En definitiva, los comparadores de servicios online son probablemente, tras los buscadores, el mejor invento por el valor que aportan a los usuarios para elegir bien cuando son muchas las posibilidades donde contratar o comprar algo. Veamos ahora cómo se aplica esto a un comparador de hipotecas.

Cómo funciona un comparador de hipotecas

El funcionamiento es sencillo: el usuario introduce una serie de datos relacionados con el servicio que se desea comparar en el simulador y el comparador los procesa personalizadamente devolviendo una página de resultados con los servicios comparados. Las alternativas pueden ser ordenadas por el usuario por varios criterios: precio, comisiones, requisitos mínimos.

Gracias a esta parrilla de resultados, el usuario tiene, en una sola página web, todas las posibles ofertas de ese servicio, ordenadas de precio más interesante a menos.

Simulador de hipotecas

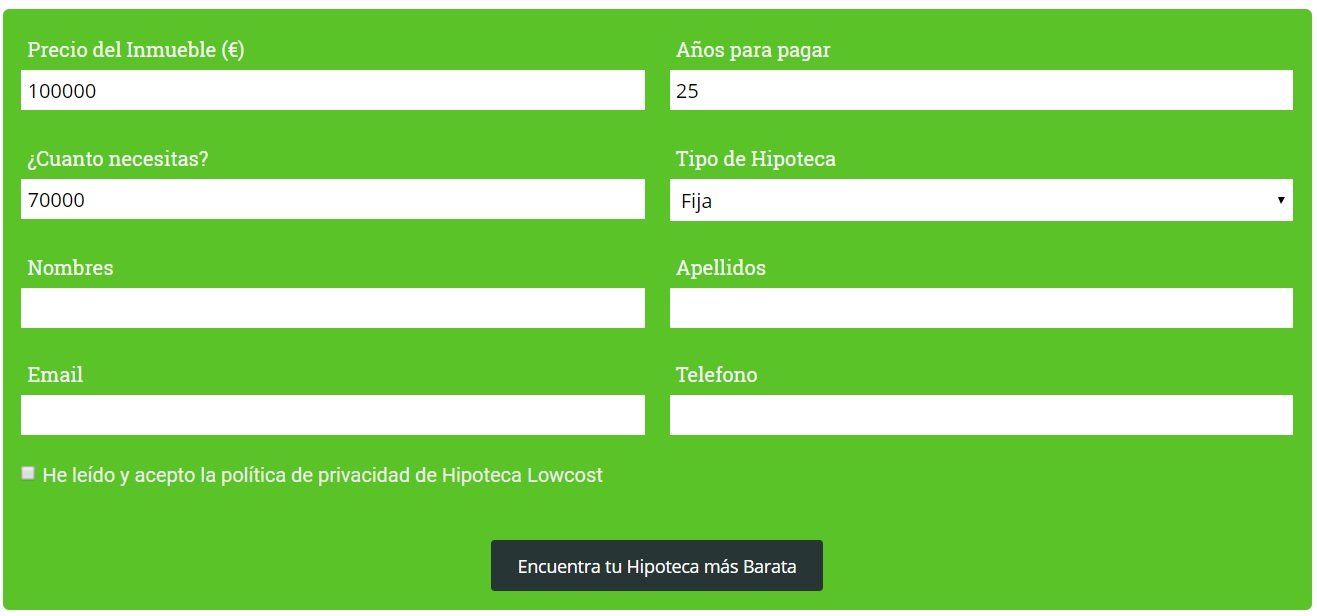

El primer paso del comparador es rellenar el simulador de hipotecas:

Los datos que tienes que introducir son:

- Precio del inmueble: aquí debes meter el valor de tasación de la vivienda. No vale lo que tú pienses que vale o lo que te diga un portal de compraventa. Ten en cuenta que el banco te va a conceder un importe menor de este precio de tasación que un perito experto tasará algo a la baja sobre el precio de mercado.

- Años que deseas pagar. Cuanto mayor este plazo, menor la cuota mensual a pagar.

- Dinero que necesitas solicitar como hipoteca: aquí ten en cuenta que entre gastos de la compraventa y de constitución de la hipoteca de tu casa, notario, registro e impuestos, pagarás aproximadamente un 10% más de lo que valga tu casa (valor de tasación).

- Tipo de hipoteca: las fijas son algo más caras que las variables pero te aseguras de que la cuota a pagar nunca varíe a lo largo de la vida del préstamo hipotecario. Si el Euríbor sube, tu cuota permanecerá siempre igual. Las hipotecas variables se revisarán anualmente según avance el Euríbor. Aunque llevamos unos 3 años con un índice en negativo, todo apunta a que terminarán volviendo al «negro» y subiendo los años venideros así que tenlo en cuenta.

- Datos personales: nombre, apellidos, email y móvil.

Análisis a medida

Una vez rellenados estos datos, el equipo de Hipotecalowcost.com te enviará a tu correo o te contactará por teléfono para estudiar algunos datos más como tus ingresos actuales, si formas parte de algún fichero de morosos, etc. Con estos datos, serán capaces de ofrecerte una hipoteca a tu medida.

Hipotecas más baratas

A fecha de junio de 2019, las tres entidades que colaboran con Hipotecalowcost.com más interesantes para un préstamo hipotecario de 70.000 euros a 25 años de tipo fijo son Targo (2,15% interés anual), Caja de Ingenieros (2,65%) y Deutsche Bank (2,95%).

Y para ese mismo préstamo pero a interés variable Targo Bank (1,99% el primer año con un diferencial del 0,95%), Caja de Ingenieros (1,50% primer año + diferencial del 1,25%) y Banco Pichincha (2,40% primero año + diferencial de

Consejos de última hora

Una vez que tengas claras al menos un par de entidades que te interesan te recomendamos visitarlas y pedirles la información legal obligatoria:

- La Ficha de Información Precontractual (FIPRE) es un documento informativo genérico que los bancos están obligados a entregarnos a los consumidores cuando les pedimos información sobre un préstamo hipotecario.

- Ficha de Información Personalizada (FIPER) es el documento informativo previo a la concesión de un préstamo hipotecario en el que la entidad financiera hace una oferta al cliente de un préstamo hipotecario con todo su detalle, pero sin quedar obligada a conceder ese préstamo a esa persona a la que va destinada.

Pregunta también por los productos vinculados a tu hipoteca (las «vinculaciones»). Se trata de una serie de productos que tendrás que contratar de entre varios disponibles con la entidad, para beneficiarte de las condiciones de la hipoteca que has visto. Cuanto mayores estas vinculaciones, menos interesante la oferta.

Y por último, recuerda que solicitar una hipoteca para comprar una vivienda es una de las decisiones de calado económico más importante de una vida. La decisión que tomes hoy va va a afectar a tu capacidad financiera durante los próximos 20 años. Así que elige siempre lo que más te convenga, y escucha la voz de los expertos.